Il sistema finanziario americano potrebbe essere sull'orlo della catastrofe. Questa volta, potremmo non essere in grado di salvarlo.

Storia di Frank Partnoy

THE ATLANTIC, edizione luglio/agosto 2020

Fonte: https://www.theatlantic.com/magazine/archive/2020/07/coronavirus-banks-collapse/612247/

|

| I bilanci delle banche, assieme alle società che li certificano, sono ormai diventati un caso psichiatrico. |

Dopo mesi di convivenza con la pandemia del coronavirus, i cittadini americani sono ben consapevoli del pedaggio che ha gravato sull'economia: catene di fornitura spezzate, disoccupazione record, piccole imprese in fallimento. Tutti questi fattori sono gravi e potrebbero impantanare gli Stati Uniti in una profonda e prolungata recessione. Ma c'è anche un'altra minaccia per l'economia. Si annida nei bilanci delle grandi banche, e potrebbe essere catastrofica. Immaginate se, oltre a tutta l'incertezza che circonda la pandemia, vi svegliaste una mattina per scoprire che il settore finanziario è crollato.

Potreste pensare che una crisi del genere sia improbabile, con i ricordi del crollo del 2008 ancora così freschi. Ma le banche hanno imparato poche lezioni da quella calamità, e le nuove leggi volte a evitare che si assumessero troppi rischi non sono riuscite a farlo. Di conseguenza, potremmo essere sull'orlo di un altro crollo, diverso da quello del 2008, meno in natura che in grado. Questo potrebbe essere peggiore.

La crisi finanziaria del 2008 ha riguardato i mutui per la casa. Centinaia di miliardi di dollari di prestiti agli acquirenti di case sono stati riconfezionati in titoli chiamati collateralized debt obligations, noti come CDO. In teoria, i CDO erano destinati a spostare il rischio dalle banche, che prestano denaro agli acquirenti di case. In pratica, le stesse banche che emettevano mutui per la casa scommettevano pesantemente anche sui CDO, spesso utilizzando tecniche complesse nascoste agli investitori e alle autorità di regolamentazione. Quando il mercato immobiliare ha subito un colpo, queste banche sono state doppiamente colpite. Alla fine del 2007, le banche hanno iniziato a rivelare decine di miliardi di dollari di perdite di subprime-CDO. L'anno successivo, Lehman Brothers è fallita, portando con sé l'economia.

Il governo federale intervenne per salvare le altre grandi banche e prevenire il panico. L'intervento ha funzionato, anche se il suo successo non sembrava assicurato all'epoca e il sistema si è ripreso. Naturalmente, molti americani hanno sofferto a causa del crollo, perdendo case, posti di lavoro e ricchezza. Un divario già preoccupante tra gli americani che hanno e che non hanno, si è ulteriormente allargato. Eppure, nel marzo 2009, l'economia era in ripresa, e il mercato dei tori più lungo della storia era iniziato.

Per prevenire la prossima crisi, nel 2010 il Congresso ha approvato il Dodd-Frank Act. Secondo le nuove regole, le banche avrebbero dovuto contrarre meno prestiti, fare meno scommesse a lungo termine ed essere più trasparenti sulle loro partecipazioni. La Federal Reserve ha iniziato a condurre "stress test" per mantenere le banche in linea. Il Congresso ha anche cercato di riformare le agenzie di rating del credito, che sono state ampiamente accusate di aver permesso il crollo dando voti alti ai CDO dubbi, molti dei quali sono stati lambiti con prestiti subprime concessi a mutuatari non qualificati. Nel corso della crisi, più di 13.000 investimenti in CDO con rating AAA, il più alto rating possibile.

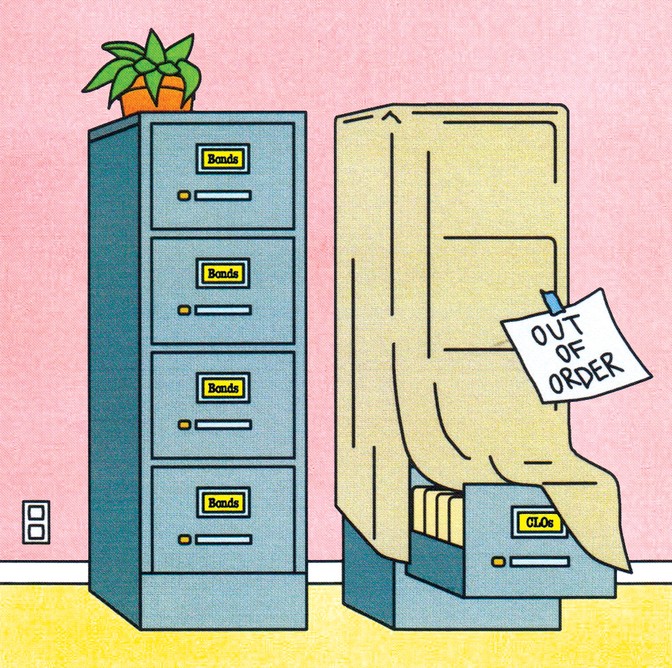

Le riforme erano ben intenzionate, ma, come vedremo, non hanno impedito alle banche di ricadere in vecchie e cattive abitudini. Dopo la crisi immobiliare, i CDO subprime sono naturalmente caduti in disgrazia. La domanda si è spostata su uno strumento simile, e altrettanto rischioso, che ha anche un nome simile: il CLO, o collateralized loan obligation. Un CLO cammina e parla come un CDO, ma al posto dei prestiti fatti agli acquirenti di case sono prestiti fatti alle imprese, in particolare alle imprese in difficoltà. I CLO mettono insieme i cosiddetti prestiti a leva, i mutui subprime del mondo delle imprese. Si tratta di prestiti concessi ad aziende che hanno raggiunto il limite massimo di indebitamento e che non possono più vendere obbligazioni direttamente agli investitori o qualificarsi per un prestito bancario tradizionale. Ci sono più di 1.000 miliardi di dollari di prestiti con leva finanziaria attualmente in circolazione. La maggior parte è detenuta da CLO.

Proprio come i mutui facili hanno alimentato la crescita economica negli anni 2000, il debito delle aziende a basso costo lo ha fatto nell'ultimo decennio, e molte aziende ci hanno puntato sopra.

Facevo parte del gruppo che ha strutturato e venduto CDO e CLO alla Morgan Stanley negli anni Novanta. I due titoli sono notevolmente simili. Come un CDO, un CLO ha più strati, che vengono venduti separatamente. Lo strato inferiore è il più rischioso, quello superiore il più sicuro. Se solo alcuni dei prestiti in un CLO falliscono, lo strato inferiore subirà una perdita e gli altri strati rimarranno al sicuro. Se i default aumentano, lo strato inferiore perderà ancora di più, e il dolore comincerà a risalire gli strati. Lo strato superiore, tuttavia, rimane protetto: Perde denaro solo dopo che gli strati inferiori sono stati spazzati via.

A meno che non lavoriate nella finanza, probabilmente non avete sentito parlare dei CLO, ma secondo molte stime, il mercato dei CLO è più grande di quello dei subprime-mortgage CDO nel suo periodo di massimo splendore. La Banca dei Regolamenti Internazionali, che aiuta le banche centrali a perseguire la stabilità finanziaria, ha stimato la dimensione complessiva del mercato CDO nel 2007 a 640 miliardi di dollari; ha stimato la dimensione complessiva del mercato CLO nel 2018 a 750 miliardi di dollari. Da allora sono stati creati più di 130 miliardi di dollari di CLO, alcuni anche negli ultimi mesi. Proprio come i mutui facili hanno alimentato la crescita economica negli anni 2000, il debito delle imprese a basso costo lo ha fatto nell'ultimo decennio, e molte aziende ci hanno puntato sopra.

Nonostante la loro evidente somiglianza con il cattivo dell'ultimo crollo, i CLO sono stati elogiati dal presidente della Federal Reserve Jerome Powell e dal segretario del Tesoro Steven Mnuchin per aver spostato il rischio di prestiti a leva finanziaria al di fuori del sistema bancario. Come l'ex presidente della Fed Alan Greenspan, che ha minimizzato i rischi posti dai mutui subprime, Powell e Mnuchin hanno minimizzato i problemi che i CLO potrebbero porre alle banche, sostenendo che il rischio è contenuto all'interno dei CLO stessi.

Queste visioni sanguigne sono difficili da quadrare con la realtà. La Banca dei Regolamenti Internazionali stima che, in tutto il mondo, alla fine del 2018 le banche detenevano almeno 250 miliardi di dollari di CLO. Lo scorso luglio, un mese dopo che Powell ha dichiarato in una conferenza stampa che "il rischio non è nelle banche", due economisti della Federal Reserve hanno riferito che gli istituti di deposito statunitensi e le loro holding possedevano più di 110 miliardi di dollari di CLO emessi solo dalle Isole Cayman. Un quadro più completo è difficile da ottenere, in parte perché le banche sono state incoerenti nel segnalare le loro partecipazioni CLO. Il Financial Stability Board, che controlla il sistema finanziario globale, ha avvertito a dicembre che il 14 per cento dei CLO - oltre 100 miliardi di dollari di valore - non è contabilizzato.

Ho un conto corrente e un mutuo per la casa con la Wells Fargo; ho deciso di vedere quanto la mia banca abbia investito in CLO. Ho dovuto scavare a fondo nelle note a piè di pagina dell'ultimo rapporto annuale della banca, fino a pagina 144. Sono elencati i suoi conti "disponibili per la vendita". Si tratta di investimenti che una banca prevede di vendere a un certo punto, anche se non necessariamente subito. L'elenco contiene le categorie di beni sicuri che ci si potrebbe aspettare: Titoli del Tesoro degli Stati Uniti, obbligazioni municipali, e così via. Tra questi c'è una voce chiamata "prestito garantito e altri obblighi" - CLO. Ho passato il dito sulla pagina per vedere il totale di questi investimenti, investimenti che Powell e Mnuchin hanno affermato essere "al di fuori del sistema bancario".

Il totale è di 29,7 miliardi di dollari. È un numero enorme. Ed è all'interno della banca.

Dal 2008, le banche hanno tenuto a disposizione più capitale per proteggersi da una flessione, e i loro bilanci hanno meno leva finanziaria ora rispetto al 2007. E non tutte le banche hanno fatto il pieno di CLO. Ma a dicembre, il Financial Stability Board ha stimato che, per le 30 "banche globali di importanza sistemica", l'esposizione media ai prestiti con leva finanziaria e ai CLO era di circa il 60% del capitale a disposizione. Citigroup ha riportato 20 miliardi di dollari di CLO al 31 marzo; JPMorgan Chase ha riportato 35 miliardi di dollari (insieme a una perdita non realizzata sui CLO di 2 miliardi di dollari). Un paio di banche di medie dimensioni - la Banca della California, Stifel Financial - hanno CLOs per un totale di oltre il 100 per cento del loro capitale. Se il mercato dei prestiti a leva finanziaria implodesse, le loro passività potrebbero rapidamente diventare maggiori delle loro attività.

Come possono queste banche giustificare il gioco d'azzardo di così tanti soldi su quella che sembra una scommessa così rischiosa? I difensori dei CLO dicono che non sono, in realtà, un gioco d'azzardo, anzi, sono una cosa sicura come si può sperare. Questo perché la maggior parte delle banche possiede lo strato meno rischioso e più alto dei CLO. Dalla metà degli anni Novanta, il più alto tasso di insolvenza annuale sui prestiti a leva finanziaria è stato di circa il 10 per cento, durante la precedente crisi finanziaria. Se il 10 per cento dei prestiti di un CLO è in default, gli strati inferiori ne risentiranno, ma se si possiede lo strato superiore, si potrebbe anche non notarlo. Il triplo dei prestiti potrebbe fallire e si sarebbe comunque protetti, perché gli strati inferiori subirebbero la perdita. I titoli sono strutturati in modo tale che gli investitori con un'alta tolleranza al rischio, come gli hedge fund e le società di private equity, acquistano gli strati inferiori sperando di vincere la lotteria. Le grandi banche si accontentano di rendimenti più bassi e della sicurezza dello strato superiore. A partire da questo scritto, nessuno strato con rating AAA di un CLO ha mai perso il capitale.

Ma quel rating AAA è ingannevole. Le agenzie di rating del credito classificano i CLO e il loro debito sottostante separatamente. Si potrebbe ipotizzare che un CLO debba contenere un debito AAA se il suo strato superiore è valutato AAA. Lungi da ciò. Ricordate: I CLO sono costituiti da prestiti alle imprese che sono già in difficoltà.

Che tipo di debito si trova in un CLO? Fitch Ratings ha stimato che ad aprile oltre il 67% dei 1.745 mutuatari presenti nel suo database di prestiti a leva finanziaria aveva un rating B. Potrebbe non sembrare una cosa negativa, ma il debito con rating B è un debito schifoso. Secondo le definizioni delle agenzie di rating, è probabile che la capacità di un mutuatario con rating B di rimborsare un prestito sia compromessa in condizioni economiche o di business avverse. In altre parole, è probabile che due terzi di questi prestiti con effetto leva perdano denaro in condizioni economiche come quelle che stiamo vivendo attualmente. Secondo Fitch, il 15 per cento delle aziende con prestiti a leva finanziaria ha un rating ancora più basso, al CCC o inferiore. Questi mutuatari sono all'apice dell'inadempienza.

Così, mentre le banche limitano i loro investimenti CLO per lo più a livelli con rating AAA, ciò che realmente possiedono è l'esposizione a decine di miliardi di dollari di debito ad alto rischio. In questi CLO ad alto rating, non troverete un solo prestito con rating AAA, AA, o anche A.

Come possono le agenzie di rating del credito farla franca? La risposta è la "correlazione di default", una misura della probabilità che i prestiti siano inadempienti allo stesso tempo. La ragione principale per cui i CLO sono stati così sicuri è la stessa per cui i CDO sembravano sicuri prima del 2008. A quei tempi, anche i prestiti sottostanti erano rischiosi, e tutti sapevano che alcuni di loro sarebbero stati inadempienti. Ma sembrava improbabile che molti di loro fallissero nello stesso momento. I prestiti erano distribuiti in tutto il paese e tra molti prestatori. Si pensava che i mercati immobiliari fossero locali, non nazionali, e i fattori che tipicamente portano le persone all'inadempienza sui prestiti per la casa - perdita del lavoro, divorzio, cattive condizioni di salute - non si muovono tutti nella stessa direzione allo stesso tempo. Poi i prezzi delle case sono scesi del 30 per cento su tutta la linea e le inadempienze sono salite alle stelle.

[Dal numero di gennaio/febbraio 2013: Frank Partnoy e Jesse Eisinger sul fatto di non sapere cosa c'è dentro le banche americane]

Per i CLO, le agenzie di rating determinano i gradi dei vari livelli valutando sia i rischi dei prestiti con leva finanziaria sia la loro correlazione di default. Anche durante una recessione, diversi settori dell'economia, come l'intrattenimento, la sanità e il commercio al dettaglio, non si muovono necessariamente a passo di marcia. In teoria, i CLO sono costruiti in modo da minimizzare le possibilità che tutti i prestiti siano influenzati da un singolo evento o da una catena di eventi. Le agenzie di rating assegnano rating elevati a quegli strati che sembrano sufficientemente diversificati a seconda dell'industria e della geografia.

Le banche non comunicano pubblicamente quali sono i CLO in loro possesso, quindi non possiamo sapere con precisione a quali prestiti a leva finanziaria potrebbe essere esposta una data istituzione. Ma basta guardare un elenco dei mutuatari con leva finanziaria per vedere il potenziale di problemi. Tra le dozzine di aziende che Fitch ha aggiunto alla sua lista di "prestiti di interesse" in aprile c'erano AMC Entertainment, Bob's Discount Furniture, California Pizza Kitchen, il Container Store, Lands' End, Men's Wearhouse e Party City. Tutte aziende che sono state colpite da quel tipo di tensione della cintura che si accompagna a una crisi convenzionale.

Non siamo nel bel mezzo di una crisi convenzionale. Le due società con il maggior numero di debiti in sospeso nella lista di aprile di Fitch sono state la Envision Healthcare, una società di personale medico che, tra le altre cose, aiuta gli ospedali ad amministrare i servizi di pronto soccorso, e la Intelsat, che fornisce l'accesso a banda larga satellitare. Alla lista si è aggiunto anche Hoffmaster, che produce prodotti utilizzati dai ristoranti per confezionare cibo da asporto. Le aziende che ci si sarebbe aspettati di superare l'attuale tempesta economica sono tra quelle che soffrono di più, poiché i consumatori non solo stringono la cinghia, ma ridefiniscono anche ciò che considerano necessario.

Le inadempienze in materia di prestiti sono già in atto. In aprile ce ne sono stati più che mai. Da qui non potrà che peggiorare.

Anche prima che la pandemia colpisse, le agenzie di rating del credito potrebbero aver sottovalutato quanto le industrie non correlate potrebbero essere vulnerabili alle stesse forze economiche. Un articolo del 2017 di John Griffin, dell'Università del Texas, e di Jordan Nickerson, del Boston College, ha dimostrato che le ipotesi di default-correlazione utilizzate per creare un gruppo di 136 CLO avrebbero dovuto essere da tre a quattro volte più alte di quanto non fossero, e gli errori di calcolo hanno portato a rating molto più alti di quanto giustificato. "Sono stato preoccupato per il fallimento dei CLO AAA nella prossima crisi per diversi anni", mi ha detto Griffin a maggio. "Questa crisi è più terribile di quanto mi aspettassi".

Nelle condizioni attuali, le prospettive per i prestiti con leva finanziaria in una serie di settori industriali sono davvero preoccupanti. Aziende come AMC (quasi 2 miliardi di dollari di debito ripartiti su 224 CLO) e Party City (719 milioni di dollari di debito su 183 CLO) si trovavano in una situazione difficile prima dell'allontanamento sociale. Ora il cinema e il lancio dei partiti sono in pausa a tempo indeterminato e potrebbero non tornare mai più ai loro livelli pre-pandemici.

I prezzi degli strati CLO con rating AAA sono crollati a marzo, prima che la Federal Reserve annunciasse che i suoi 2,3 trilioni di dollari aggiuntivi di prestiti avrebbero incluso i prestiti ai CLO. (Il programma è controverso: la Fed è davvero disposta a sostenere i CLO quando così tante piccole imprese precedentemente sane stanno lottando per pagare i loro debiti? A metà maggio, nessun prestito di questo tipo era stato concesso). Lungi dallo spaventare le grandi banche, il crollo ha ispirato molti di loro a comprare a basso prezzo: Citigroup ha acquistato 2 miliardi di dollari di CLO AAA durante il crollo, che ha girato per un profitto di 100 milioni di dollari quando i prezzi sono rimbalzati. Altre banche, tra cui la Bank of America, avrebbero acquistato strati inferiori di CLO a maggio per circa 20 centesimi di dollaro.

[Leggi: Come la Fed ha lasciato che il mondo esplodesse nel 2008]

Nel frattempo, le inadempienze sui prestiti si stanno già verificando. In aprile ce ne sono state più che mai. Diversi esperti mi hanno detto che si aspettano altri mesi da record quest'estate. Da lì non potrà che peggiorare.

Se le inadempienze sui prestiti a leva continuano, quanto potrebbero danneggiare l'economia più grande? Qual è esattamente lo scenario peggiore?

Per il momento il sistema finanziario sembra relativamente stabile. Le banche possono ancora pagare i loro debiti e superare i test sul capitale regolamentare. Ma ricordate che il precedente crollo ha richiesto più di un anno. Il presente è analogo non all'autunno del 2008, quando gli Stati Uniti erano in piena crisi, ma all'estate del 2007, quando alcuni titoli stavano andando sott'acqua ma nessuno sapeva ancora quale sarebbe stato il risultato.

Quello che sto per descrivere è necessariamente speculativo, ma affonda le sue radici nell'esperienza del precedente crollo e in quello che sappiamo sulle attuali partecipazioni bancarie. Lo scopo di delineare questo scenario peggiore non è quello di dire che si verificherà necessariamente. Lo scopo è quello di dimostrare che potrebbe accadere. Questo da solo dovrebbe spaventare tutti noi - e informare il modo in cui pensiamo al prossimo anno e oltre.

Fonte: Sulla base dei dati di Fitch Ratings. Il quarto CLO rappresenta un tasso aggregato di indebitamento-defaillance del 78 per cento.

Nel corso di quest'estate, le inadempienze dei prestiti a leva finanziaria aumenteranno in modo significativo man mano che gli effetti economici della pandemia si faranno sentire. I tribunali fallimentari molto probabilmente si piegheranno sotto il peso delle nuove domande. (Durante un periodo di due settimane a maggio, J.Crew, Neiman Marcus e J.C. Penney hanno tutti presentato istanza di fallimento). Sappiamo già che una significativa maggioranza dei prestiti nei CLO ha dei covenant deboli che offrono agli investitori solo una protezione legale minima; nel linguaggio dell'industria, sono "cov lite". I detentori di prestiti con leva finanziaria avranno così la fortuna di ottenere dei centesimi sul dollaro come società inadempienti - niente di simile ai 70 centesimi che sono stati standard in passato.

Quando le banche cominceranno a sentire il dolore di queste inadempienze, il pubblico imparerà che non sono state le uniche istituzioni a scommettere forte sui CLO. Il gigante delle assicurazioni AIG - che nel 2008 aveva investito massicciamente in CDO - è ora esposto a più di 9 miliardi di dollari in CLO. Si stima che nel 2018 le compagnie di assicurazione vita statunitensi, come gruppo, avessero un quinto del loro capitale legato a questi stessi strumenti. Anche i fondi pensione, i fondi comuni d'investimento e i fondi negoziati in borsa (molto popolari tra gli investitori al dettaglio) sono fortemente investiti in prestiti a leva e CLO.

Le banche stesse possono rivelare che i loro investimenti CLO sono più consistenti di quanto non si pensasse in precedenza. In realtà, lo stiamo già vedendo accadere. Il 5 maggio, la Wells Fargo ha rivelato 7,7 miliardi di dollari di CLO in un angolo diverso del suo bilancio rispetto ai 29,7 miliardi di dollari che avevo trovato nel suo rapporto annuale. Mentre le inadempienze si accumulano, l'opinione di Mnuchin-Powell che i prestiti con leva finanziaria non possono danneggiare il sistema finanziario sarà esposta come un pio desiderio.

Finora mi sono concentrato sui CLO perché sono gli asset più preoccupanti detenuti dalle banche. Ma sono anche emblematici di altri prodotti complessi e artificiali che le banche hanno nascosto nei loro bilanci. Più avanti nel corso dell'anno, le banche potrebbero registrare perdite trimestrali molto peggiori del previsto. I dettagli includeranno una serie vertiginosa di transazioni che ricorderanno non solo la crisi immobiliare, ma anche lo scandalo Enron dei primi anni 2000. Ricordate tutte quelle filiali che la Enron ha creato (molte delle quali prendono il nome dai personaggi di Star Wars) per tenere le scommesse rischiose fuori dai bilanci dell'azienda energetica? Le grandi banche utilizzano strutture simili, chiamate "entità a interesse variabile", società costituite in gran parte per detenere posizioni fuori bilancio. La Wells Fargo ha più di 1.000 miliardi di dollari di attività VIE, di cui attualmente sappiamo molto poco, perché i requisiti di reporting sono opachi. Ma un investimento popolare detenuto nei VIE è costituito da titoli garantiti da mutui commerciali, come i prestiti ai centri commerciali e ai parchi per uffici - due categorie di mutuatari che stanno subendo gravi difficoltà a causa della pandemia.

[Jesse Eisinger: Stiamo replicando gli errori del 2008]

Le perdite anticipate da parte dei CLO non cancelleranno di per sé le riserve di capitale richieste da Dodd-Frank. E alcune delle scommesse più irresponsabili dell'ultima crisi - i derivati speculativi e i credit-default swap di cui forse ricorderete di aver letto nel 2008 - sono oggi meno comuni, mi hanno detto gli esperti. Ma le perdite dei CLO, combinate con le perdite di altre attività in difficoltà come i titoli garantiti da ipoteche commerciali, porteranno a gravi carenze di capitale. Nel frattempo, le stesse forze economiche che colpiscono i CLO colpiranno duramente altre parti del bilancio delle banche; mentre la recessione si trascina, anche le loro tradizionali fonti di reddito si prosciugheranno. Per alcuni, l'erosione del capitale potrebbe avvicinarsi ai livelli che Lehman Brothers e Citigroup hanno subito nel 2008. Le banche con insufficienti riserve di liquidità saranno costrette a vendere gli attivi in un mercato difficile, e i proventi saranno lugubri. I prezzi dei prestiti a leva finanziaria, e per estensione dei CLO, scenderanno a spirale.

Si può forse indovinare molto sulla continuazione: Ad un certo punto, circoleranno voci che una delle principali banche è vicina al collasso. I prestiti notturni, che mantengono in moto l'economia americana, si impadroniranno della banca. La Federal Reserve cercherà di organizzare un salvataggio della banca. Tutto questo è successo anche l'ultima volta.

[Dal numero di settembre 2015: Come i banchieri di Wall Street sono rimasti fuori di prigione]

Ma questa volta, la proposta di salvataggio dovrà probabilmente affrontare un'opposizione più dura, da entrambe le parti. Dal 2008, i populisti di sinistra e di destra nella politica americana sono diventati sospettosi nei confronti delle elargizioni alle grandi banche. Irritati dal fatto che le banche siano state punite in modo inadeguato per i loro illeciti che hanno portato all'ultimo crollo, i critici saranno indignati nell'apprendere che hanno così egregiamente calpestato lo spirito delle riforme post-2008. Alcuni membri del Congresso si chiederanno se la Federal Reserve abbia l'autorità di acquistare investimenti rischiosi per sostenere il settore finanziario, come ha fatto nel 2008. (Dodd-Frank ha limitato la capacità della Fed di rivolgersi a specifiche società e ha impedito che i prestiti fossero concessi a istituti in fallimento o insolventi). I funzionari governativi terranno riunioni frenetiche, ma senza alcun risultato. La banca che vacilla fallirà, con altri che si schierano dietro di essa.

E poi, a un certo punto del prossimo anno, tutti noi fisseremo l'abisso finanziario. A quel punto, saremo ben oltre la portata della precedente recessione, e avremo o esaurito i rimedi che hanno risparmiato il sistema l'ultima volta o scoperto che questa volta non funzioneranno. E poi cosa succederà?

Fino a poco tempo fa, almeno, gli Stati Uniti erano giustamente concentrati sulla ricerca di modi per uscire dalla pandemia di coronavirus che danno priorità alla salute dei cittadini americani. E la salute economica non può essere ripristinata finché le persone non si sentono sicure nel loro lavoro quotidiano. Ma i rischi per la salute e i rischi economici devono essere considerati insieme. Nel calcolare i rischi della riapertura dell'economia, dobbiamo capire i veri costi del rimanere chiusi. Ad un certo punto, diventeranno più di quanto il Paese possa sopportare.

Il settore finanziario non è come gli altri settori. Se fallisce, gli aspetti fondamentali della vita moderna potrebbero fallire con esso. Potremmo perdere la possibilità di ottenere prestiti per comprare una casa o un'auto, o per pagare il college. Senza un credito affidabile, molti americani potrebbero faticare a pagare per le loro necessità quotidiane. Ecco perché, nel 2008, l'allora segretario del Tesoro Henry Paulson è arrivato al punto di inginocchiarsi per implorare Nancy Pelosi di aiutarla a risparmiare il sistema. Ha capito l'alternativa.

È un fatto sgradevole che la situazione attuale sia in parte così terribile perché le banche sono ricadute in cattive abitudini dopo l'ultimo crollo, assumendo troppi rischi, nascondendo il debito in strumenti complessi ed entità fuori bilancio, e sfruttando in generale scappatoie nelle leggi volte a frenare la loro avidità. Risparmiarle per la seconda volta in questo secolo sarà molto più difficile.

Se riusciremo a raccogliere la volontà politica di fare questo, o se riusciremo a evitare i peggiori risultati possibili in questo tempo precario, sarà imperativo per il governo degli Stati Uniti imporre riforme abbastanza rigorose per affrontare la prossima crisi. Abbiamo visto come le banche rispondono ai severi rimproveri e alle modeste riforme. Questa volta le autorità di regolamentazione potrebbero dover smantellare il sistema così come lo conosciamo. Le banche dovrebbero svolgere un ruolo molto più semplice nella nuova economia, prendendo decisioni di prestito da sole, invece di affidarle alle agenzie di rating del credito. Dovrebbero stare alla larga da qualsiasi nuova sicurezza che potrebbe sostituire il CLO. Per prevenire un'altra crisi, abbiamo anche bisogno di molta più trasparenza, in modo da poter vedere quando le banche cedono alla tentazione. Una banca non dovrebbe essere in grado di tenere fuori dai suoi libri contabili attività per un valore di mille miliardi di dollari.

Se riusciremo a superare il prossimo anno senza svegliarci di fronte a un crollo, dobbiamo trovare il modo di evitare che le grandi banche facciano scommesse che non possono permettersi di perdere. La loro fortuna - e la nostra - a un certo punto si esaurirà.

Questo articolo appare nell'edizione stampata di luglio/agosto 2020 con il titolo "Il peggior caso peggiore".

Frank Partnoy è professore di diritto alla UC Berkeley.

Nessun commento:

Posta un commento