Cosa possiamo imparare dall'inventore del Quantitative Easing

21 novembre 2020

Fonte: https://think-beyondtheobvious.com/was-wir-vom-erfinder-des-quantitative-easing-lernen-koennen/

Nel mio podcast di domani ho come partner per le interviste il professor Richard Werner. Attualmente insegna nel Regno Unito e in Cina ed è autore di numerose pubblicazioni sulla politica monetaria e sulle banche internazionali. Ha lavorato in Giappone per molti anni ed è considerato l'inventore del "quantitative easing".

Questo è un motivo sufficiente per riassumere alcuni dei suoi precedenti contributi come una sorta di preparazione:

In una conversazione con la F.A.Z. nel 2014 ha già presentato le sue tesi, che - a mio avviso - non hanno perso nulla della loro attualità:

* La BCE "avrebbe dovuto diventare attiva due anni fa e ha deliberatamente comprato i crediti inesigibili. Invece, abbiamo usato miliardi di soldi dei contribuenti per salvare le banche, il che era abbastanza assurdo. La strada attraverso la banca centrale sarebbe stata ed è ancora molto più economica. (...) Sarebbe stato meglio se la banca centrale avesse acquistato specificamente i crediti inesigibili, a seconda della banca. Sarebbe stato più efficace e avrebbe reso le istituzioni di nuovo sane più rapidamente. E probabilmente dovrebbe anche acquistare al valore nominale, che aiuterebbe maggiormente le istituzioni. - nota: Credo che sia un'idea molto interessante. Io stesso ho proposto nel 2010 - allora al BCG - che la Federal Reserve statunitense concedesse ai proprietari di immobili un'opzione di vendita al prezzo di costo. La crisi sarebbe finita immediatamente e i costi sarebbero stati molto più bassi.

* "Quando le banche vengono ristrutturate dallo Stato, come è successo alla Commerzbank e ad altre banche, noi paghiamo, noi contribuenti. Se la banca centrale lo fa, noi non lo facciamo. La probabilità che gli venga chiesto di pagare è praticamente nulla. Ci sono diverse ragioni per questo".

* "Uno, la banca centrale non deve fare il bilancio come una banca commerciale. Può mantenere i titoli in bilancio al valore nominale per un lungo periodo di tempo, spesso molti anni, fino alla scadenza. (...) In secondo luogo, una svalutazione su un titolo non significa che la banca centrale registri una perdita complessiva. Ciò è determinato da tutte le sue operazioni in titoli, molte delle quali sono effettuate in modo continuativo da ogni banca centrale. In terzo luogo, anche una perdita della banca centrale non significa che il contribuente debba pagare. Tutto il capitale proprio dovrebbe essere utilizzato e anche in questo caso la questione non è chiara. Dopotutto, non dobbiamo dimenticare che il compito delle banche centrali non è quello di realizzare profitti - sarebbe troppo semplice: allora tutto quello che dovevano fare era stampare denaro. Se hanno la licenza per stampare denaro, potrebbero facilmente produrre profitti. Per lo stesso motivo, le perdite teoricamente contabilizzabili delle banche centrali non sono perdite reali". - nota: da qui l'idea di Adair Turner e altri di cancellare semplicemente il debito nazionale dal bilancio della banca centrale.

* Naturalmente questa non è una politica commerciale conservatrice. Ma: "Purtroppo ora abbiamo a che fare con una banca centrale che già dieci anni fa ha gettato al vento queste buone intenzioni e ha permesso per anni una crescita del credito del 30% in Irlanda, Portogallo, Spagna e Grecia - in altre parole, non una banca centrale conservatrice. E a volte bisogna usare metodi più solidi per eliminare errori così gravi, anche se prevedibili. - nota: Non c'è un modo più chiaro per dirlo.

* Il vantaggio per le banche è ovvio: "Darebbe loro un profitto che potrebbero utilizzare per rafforzare la loro base di capitale. Le banche verrebbero ristrutturate senza utilizzare il denaro dei contribuenti, e potrebbero poi concedere nuovamente prestiti a fini produttivi, soprattutto alle piccole e medie imprese. In cambio, essi sarebbero tenuti a porre delle condizioni sui loro prestiti". - nota: Werner lo associa a un cambiamento di sistema, che sarebbe un enorme ulteriore vantaggio rispetto alla politica attuale.

* "Deve accettare che la BCE, in primo luogo, controlli le sue operazioni e, in secondo luogo, sia pronta a concentrare le sue azioni sul compito elementare che le banche hanno in un'economia di mercato. L'erogazione di credito per gli investimenti". - nota: Questo ci allontanerebbe dal doping a breve termine e riporterebbe anche i beni a livelli normali.

* "Non concederebbero più prestiti per l'acquisto di titoli con effetto leva, ad esempio, o a scopo di consumo, perché alla fine nessuno dei due aumenterebbe la nostra produzione economica reale. - Bingo!

* "Con questa politica di controllo dei crediti, il Giappone ha realizzato il suo miracolo economico, la piccola isola di Taiwan è diventata un gigante economico, la Corea ha conquistato i mercati mondiali e la Cina è diventata finalmente una potenza economica globale, superando gli Stati Uniti" - nota: O.k., oggi sappiamo che anche in Cina buona parte dei crediti sono stati improduttivi. Tuttavia, è un pensiero corretto.

→ blog.faz.net: Economisti in conversazione (8): "Richard Werner sugli acquisti di credito della BCE", 15 ottobre 2014

Werner ha anche alcune interessanti intuizioni sul rapporto tra l'offerta di moneta e l'inflazione:

→ professorwerner.org/blog/: "Passaggio dalla pianificazione centrale all'economia decentralizzata", 28 Ottobre 2018

Le meraviglie della creazione di denaro. L'analista professor Werner in un'intervista alla Royal Economic Society:

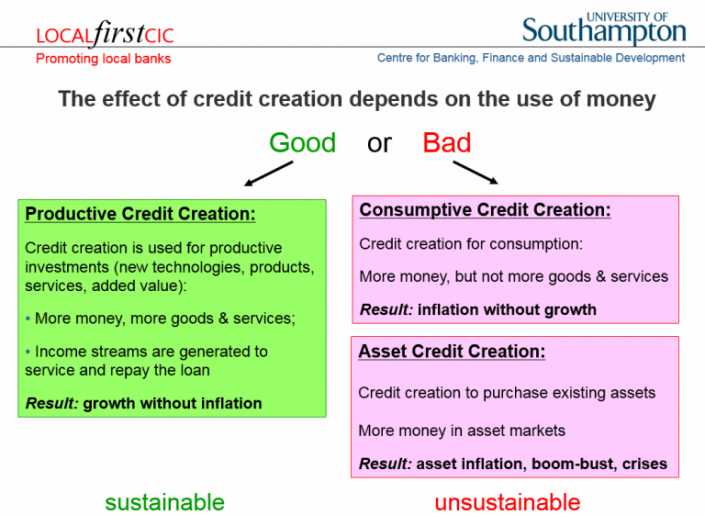

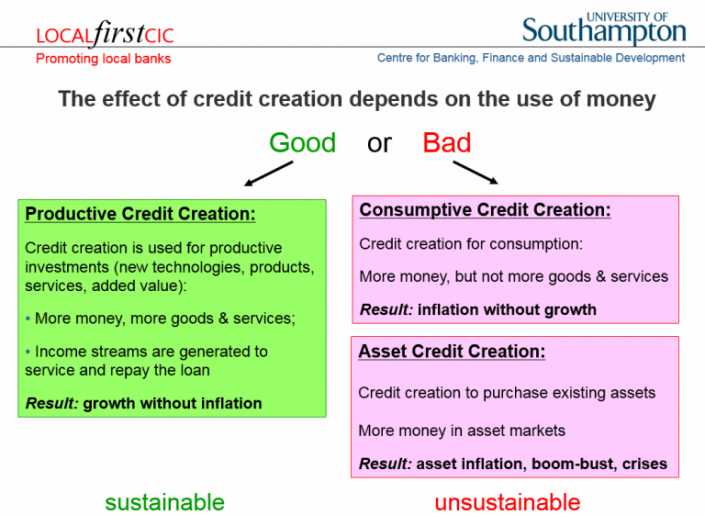

* "La "Teoria della quantità del credito", (...) è probabilmente il modello empirico più semplice che incorpora il ruolo macroeconomico chiave del settore bancario (...) L'argomento centrale è un'equazione dicotomica di scambio che distingue tra il denaro utilizzato per le transazioni del PIL (che determina il PIL nominale) e il denaro utilizzato per le transazioni non-GDP (che determina il valore delle transazioni di attività)". - nota: Credo che questa sia una distinzione molto importante. Parlo sempre di crediti produttivi e non produttivi. È così semplice e ovvio che mi chiedo perché la maggior parte degli economisti non lo consideri.

Fonte: Prof. Richard A. Werner

"La crescita richiede un aumento delle transazioni che fanno parte del PIL, che a sua volta richiede una maggiore quantità di denaro da utilizzare per tali transazioni. La quantità di denaro utilizzata per le transazioni può aumentare solo se le banche creano più credito. Le banche inventano de novo il denaro che prestano facendo finta che i mutuatari lo abbiano depositato e quindi accreditando i loro conti senza trasferire denaro preesistente in un'altra parte. Questo espande l'offerta di denaro e suggerisce che il modo accurato per misurare questo denaro è il credito bancario". - nota: Giusto, il denaro nasce da un atto di indebitamento e quindi non è altro che un debito negoziabile. [NdT: non sempre. Le banche creano depositi anche quando pagano fornitori, dipendenti, tasse, multe, quando "cambiano" valuta estera, etc. etc.]

"Può essere disaggregato in credito per le transazioni del PIL (CR) e credito per le transazioni non-GDP (cioè attività) (CF). Il primo determina i valori nominali del PIL e il secondo i valori delle transazioni di attività. A ulteriori condizioni, essi determinano i prezzi al consumo e i prezzi delle attività:"

Fonte: Prof. Richard A. Werner

C = Credito / denaro

V = velocità (velocità di creazione)

P = Livello dei prezzi

Y = Domanda/offerta di beni (livello reale di domanda/offerta dell'economia), produzione.

* "Questo semplice modello spiega una serie di anomalie empiriche, tra cui la spesso segnalata mancanza di significato empirico o il 'giusto segno' dei tassi di interesse come variabile esplicativa dell'attività economica (i tassi non sono la causa della crescita; non compaiono nel modello); il 'declino della velocità', che è dovuto alla trascuratezza delle transazioni di attività nell'equazione quantità standard; perché le riduzioni dei tassi di interesse e l'espansione fiscale di proporzioni storiche non sono riuscite a innescare una ripresa sostenuta in Giappone (i tassi non sono la causa della crescita; la politica fiscale pura è neutrale rispetto alla crescita in quanto non crea credito); cosa rende speciali le banche e come le loro attività sono legate alla crescita (la loro creazione di denaro per le transazioni del PIL è la condizione necessaria e sufficiente per la crescita nominale del PIL). Questo spiega anche la determinazione del prezzo degli attivi e le 'crisi bancarie ricorrenti' ". - nota: contiene tutti i risultati delle considerazioni di Werner. [NdT: si dimentica che le crisi bancarie avvengono perché le banche non contabilizzano come afflusso di cassa la creazione/appropriazione dei depositi...]

* "L'effetto del credito bancario dipende quindi dalla sua quantità e qualità - quest'ultima definita dal fatto che sia utilizzato per transazioni improduttive (credito al consumo o transazioni di attività, che producono rispettivamente un'inflazione insostenibile dei consumi o delle attività) o produttive (che producono una crescita non inflazionistica). Il credito utilizzato per le transazioni produttive mira alla crescita del reddito ed è sostenibile; il credito per le transazioni di attività mira ai guadagni in conto capitale ed è insostenibile. Quando la creazione di credito rallenta dopo una bolla di attività guidata dal credito per le transazioni di attività, il conseguente calo dei prezzi delle attività, le perdite di capitale e i non-performing loans possono facilmente innescare una crisi bancaria". - nota: Ed è per questo che sale lentamente e scende rapidamente. Tutto ciò che si basa sul credito è intrinsecamente instabile. [NdT: vedi nota precedente]

* "Il CQTC suggerisce che né le riduzioni dei tassi d'interesse, né l'espansione fiscale, né l'espansione delle riserve, né le riforme strutturali sarebbero in grado di stimolare la crescita nominale del PIL. Sulla base di questo modello ho proposto nel 1994 e nel 1995 di attuare in Giappone un nuovo tipo di politica monetaria, che non mirava ad abbassare il prezzo del denaro, o ad espandere gli aggregati monetari, ma ad espandere la creazione di credito per le transazioni del PIL. (...) Ho suggerito in numerose pubblicazioni che la banca centrale acquistasse dalle banche attività in sofferenza per ripulire i loro bilanci, che si reintroducesse il sistema di successo di "guida" del credito bancario, che si allentassero le regole sull'adeguatezza patrimoniale, non si rendesse più rigido, e che il governo potesse dare il via alla creazione di credito bancario e quindi innescare una rapida ripresa fermando l'emissione di obbligazioni e stipulando invece contratti di prestito con le banche commerciali". - nota: dove penserei che l'emissione di obbligazioni acquistate dalle banche crea anche nuova moneta?

* "I miei articoli hanno suscitato costernazione tra gli economisti di scuole di pensiero divergenti. I keynesiani, come Richard Koo, contestarono la necessità di ulteriori stimoli monetari di qualsiasi tipo e la politica fiscale da sola sarebbe stata inefficace. Il governo ascoltò Koo, e il Giappone continuò ad espandere il suo debito nazionale in programmi di spesa massiccia, mentre la crescita del credito continuava a ristagnare. Così come l'economia. Anche i monetaristi, come Peter Morgan o Alan Meltzer, sostenevano che la mancanza di credito bancario non era un problema e che non era necessario un "allentamento quantitativo" sotto forma di creazione di credito. Al contrario, essi sostenevano che un'espansione delle riserve bancarie presso la banca centrale avrebbe fatto il lavoro. Ma le massicce espansioni delle riserve non hanno avuto alcun impatto e, a causa della stagnazione del credito bancario, la crescita economica è rimasta ben al di sotto del suo potenziale per la maggior parte del decennio e mezzo successivo. Gli economisti dell'offerta e i sostenitori dei modelli del ciclo economico reale hanno sostenuto che la mancanza di credito bancario non poteva essere il problema - dopo tutto, i loro modelli non includevano le banche! Negli anni '90 avevo avvertito che l'espansione fiscale finanziata dall'emissione di obbligazioni avrebbe probabilmente escluso la domanda privata, che l'espansione delle riserve bancarie non avrebbe avuto alcun impatto in quanto le riserve inutilizzate non si traducono in crescita del credito bancario quando le banche sono avverse al rischio, e che la riforma strutturale, se fosse stata in grado di aumentare la produttività (il che è dubbio) avrebbe semplicemente incrementato la crescita potenziale, mentre l'economia giapponese era rimasta in recessione a causa della mancanza di domanda". - nota: Soprattutto, le banche non concedono prestiti quando il loro capitale proprio è in realtà già esaurito. Ma ha senso che si tratti di crescita del credito. Perché le obbligazioni non contano? Probabilmente perché la banca non crea nuovo denaro quando lo compra. Quando dà credito, estende il bilancio, quando compra obbligazioni è un asset swap.

* "Ciò non ha impedito alla Banca d'Inghilterra di adottare una politica simile nel marzo 2009, con la variante che gli acquisti obbligazionari sarebbero stati effettuati dal settore privato non bancario. Meglio ancora sarebbe stato aumentare il credito bancario indirizzando gli acquisti di attività della banca centrale verso attività bancarie in sofferenza. Di conseguenza, anche il QE di tipo britannico ha fallito, poiché la crescita del credito bancario ha continuato a ristagnare (Lyonnet e Werner, 2012). Nel frattempo, Ben Bernanke, che ha partecipato ai dibattiti sulla politica giapponese negli anni '90, sembrava aver ascoltato con più attenzione: Nel suo discorso del gennaio 2009 alla LSE ha insistito sul fatto che la Fed non si stava impegnando in un QE in stile Bank of Japan, poiché l'espansione delle riserve non avrebbe funzionato, e stava invece perseguendo una politica più diretta sul credito, che ha chiamato "credit easing". Questo sembrava portarci a pieno titolo al significato originale di QE. E gli acquisti di attività bancarie in sofferenza da parte degli Stati Uniti sembravano fare il lavoro di permettere alle banche di creare di nuovo credito (con una crescita del credito che ha raggiunto oltre il 5% all'inizio del 2013, e l'economia statunitense in ripresa)". - nota: In parole povere, l'obiettivo è quello di promuovere il credito, perché solo il credito porta ad un aumento della domanda.

* (...) una politica di stimolo monetario quantitativo di successo deve essere "progettata per incentivare le banche e le società edilizie a incrementare i loro prestiti alle famiglie e alle società private non finanziarie del Regno Unito - l'"economia reale" o CR dell'equazione (2). (...) L'orientamento diretto del credito bancario da parte della banca centrale, l'allentamento, non l'inasprimento delle norme sull'adeguatezza patrimoniale e, soprattutto, il passaggio del metodo di finanziamento del prestito del settore pubblico dall'emissione di obbligazioni all'assunzione di prestiti dalle banche, rimangono scommesse più sicure". - nota: perché aumenta l'importo del credito. Tuttavia, dobbiamo ancora garantire che questi prestiti affluiscano nell'economia reale e non siano al servizio della speculazione.

* "Lo stesso vale per l'Europa. Le contrazioni nominali del PIL, la disoccupazione record e i diffusi fallimenti aziendali in Irlanda, Portogallo, Spagna e Grecia sono spinti dalle contrazioni del credito. I governi possono porre fine a tutto questo adottando un vero e proprio allentamento quantitativo, il più semplice dei quali è quello di bloccare l'emissione di obbligazioni e di contrarre invece prestiti dalle banche dei loro paesi".

Penso che sia importante includere questo "credito = logica monetaria" nella discussione sull'inflazione e la crescita. Per avere un impatto economico reale, dovremmo fare in modo che il nuovo denaro crei davvero una domanda supplementare. Non c'è niente da fare, non c'è bisogno di una banca del credito, ma si tratta di un'ottima idea.

→ res.org.uk: "La facilitazione quantitativa e la teoria della quantità del credito", 1 luglio 2013

Questo per mettervi in vena di una conversazione interessante domani a questo punto.

[NdT: se la creazione di moneta è riservata a una casta, sia essa statale o bancaria, seguirà le logiche della casta stessa. Per questo col sistema EquaCoin avochiamo ed evochiamo una democrazioa diretta economica in cui le politiche monetarie siano decise tramite il voto collettivamente dal pubblico, tutto il pubblico, perché la creazione monetaria sia inclusiva di tutti gli interessi in gioco. E' una considerazione banale ma tra qualche anno, se ci sarete ancora, sarà ovvia a chiunque.]